Если ИП или ООО не ведет деятельность, в установленные сроки компания подает нулевую отчетность в налоговую инспекцию. Существуют различные формы такой отчетности – в зависимости от условий налогообложения, отчетного периода, и т.д.

В 2016 году перед налоговыми агентами встала задача оформлять и сдавать в инспекцию расчет, в котором представлены суммы налога на доходы физических лиц.

Распространяются ли на этот документ общие правила и нужно ли сдавать нулевой 6-НДФЛ, рассмотрим далее.

Что собой представляет форма расчетов НДФЛ?

Инспекции принимают 6-НДФЛ, где налогоплательщики раскрывают информацию по начисленным и удержанным суммам соответствующего налога.

Налоговыми агентами в данном случае выступают фирмы, индивидуальные предприниматели, представители обособленных подразделений иностранных фирм в РФ, а также нотариусы и адвокаты, занимающиеся частной практикой.

Для указанных категорий действует правило: передал доход физическому лицу – оформи расчетную форму. Это касается всех доходов в натуральной и денежной формах:

- Суммы, полученные в рамках трудового договора.

- Доходы по договору подряда.

- Доходы от дивидендов.

6-НДФЛ не отражает движений по договорам купли-продажи, а также договорам с индивидуальными предпринимателями.

Если доходы были, налогоплательщик последовательно заполняет все блоки раздела 1 и раздела 2, из которых состоит форма 6-НДФЛ. В первом разделе указывают данные нарастающим итогом за отчетный период. В разделе 2 предыдущие кварталы не учитываются, суммируют поступления и отчисления только за последние три месяца.

Есть определенные значения, которые не зависят от налоговых сумм. Рассмотрим, какие значения необходимо проставлять в графах документа.

На титульном листе отведено специальное место для реквизитов. В случае, когда отчетность готовит филиал компании, указывается КПП соответствующего подразделения.

Значение КПП

Если документ подается впервые и уточнений по нему не было, в графе «Номер корректировки» указывается нулевое значение. Для всех остальных случаев – 001, 002, 003, и так далее.

Значение «Номера корректировки»

В строке кода представления указывается квартал, за который плательщик налога представляет данные. В качестве налогового периода указывается соответствующий календарный год.

Период предоставления

Четырехзначный код содержит код региона и непосредственно код налоговой инспекции (по две цифры – на каждый).

Код налоговой инспекции

Отчетность направляется по месту регистрации фирмы или ОП. ИП передают отчет по налогам на доходы физических лиц по месту жительства или ведения деятельности.

В следующем коде зашифрована информация о том, какая именно организация является налогоплательщиком. Если компания отчитывается по месту учета, в данной строке проставляется «212». Когда отчетность подается ОП, это отмечают сочетанием цифр «220».

Что касается крупнейших налогоплательщиков, то для них предусмотрен код «213». Индивидуальные предприниматели также пользуются уникальными цифровыми кодами (120, 320 – для места учета и отчетности по месту ведения деятельности, соответственно).

Код по месту нахождения

Далее на титульном листе указывают полное (или краткое, если есть) название компании и код муниципального образования.

Наименование организации

Код ОКТМО

После представления общей информации заполняются блоки с данными по налогу.

Когда появляется нулевая отчетность

А как быть, если в отчетном (налоговом) периоде по физическим лицам отсутствовали какие-либо выплаты? Например, фирма только открылась и никаких движений по счетам сотрудников не наблюдалось.

Тогда принимается, что организации, ИП и ОП не являются на этот период налоговыми агентами и, соответственно, не сдают нулевой НДФЛ-6.

Если они не пользуются услугами работников и не ведут деятельность, существуя лишь формально, они также не обязаны составлять такой документ. Об этом сказано в Письме ФНС РФ от 23 марта 2016 года.

А что, если один раз в году платежи в пользу физлиц все же были? С них необходимо удержать налог и подать соответствующие сведения в налоговую. Учитывая, что первая часть формы 6-НДФЛ заполняется нарастающим итогом, в отчетах за разные периоды изменится только состав заполненных разделов и пустующих блоков.

Пример. Организация переводила средства сотрудникам в мае. Соответственно, в первом квартале организация не могла выступать в качестве налогового агента (нет движений – нет и налогов!).

По платежам в бюджет за доходы физлиц представители фирмы отчитаются за 6 месяцев, 9 месяцев и по окончании календарного года.

Что касается раздела 2, который заполняется не нарастающим итогом, а за последние три отчетных месяца, то в формах за 9 и 12 месяцев он остается пустым (при условии, что с июля организация не вносит туда никаких сведений).

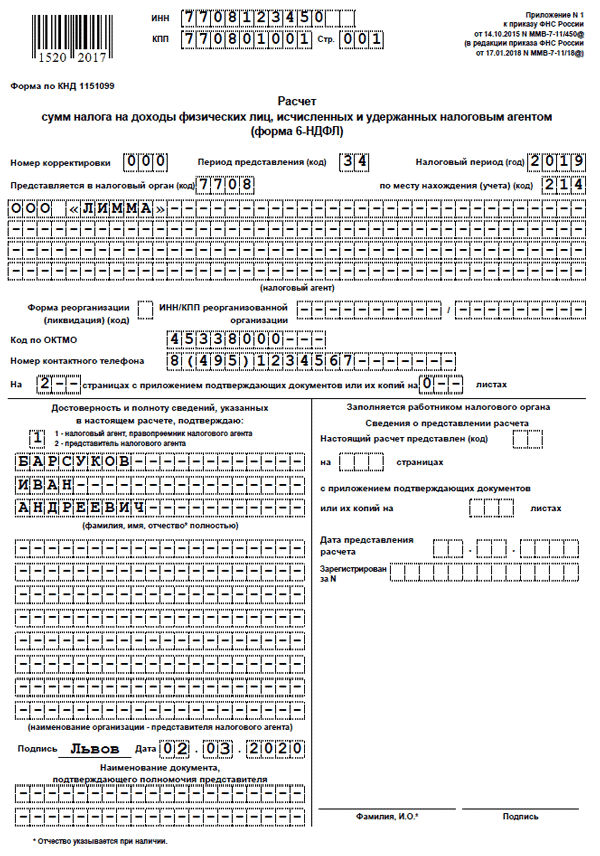

Итоговый образец нулевой отчетности по налогу на доходы физических лиц представлен ниже.

Образец нулевой отчетности. Часть 1

В нулевой форме также необходимо указывать реквизиты и не забыть о суммовых показателях (несмотря на то, что они равны 0, эти сведения должны присутствовать). Строки 020-090 будут нулевыми, строка 010 раздела 1 и строки 100-120 второго раздела остаются пустыми. Распечатывая документ на принтере, помните, что печать знаков выполняется 16-18 кеглем (шрифт Courier New).

Уведомление налоговой – альтернативный вариант

В целом по необходимости заполнения нулевой отчетности налоговый агент принимает решение самостоятельно. Отчитается он или нет – в обоих случаях он окажется прав, а налоговая должна принять документ при любом раскладе.

Не возбраняется уведомлять сотрудников инспекции о том, что отчетность за конкретный период подготовлена не будет.

По сути, такое письмо заменит нулевую отчетность и станет страховкой от лишних вопросов со стороны ФНС – у госорганов не будет повода усомниться в правильности действий налогоплательщика.

Сообщение о непредставлении формы

Текст составляется в произвольном виде. Обязательно указываются причины, по которым нулевая отчетность не сдается в срок. Получателем в данном случае является руководитель ИФНС.

Письмо должно быть подписано либо директором, либо лицом, действующим по доверенности. Доверенность следует приложить к тексту письма. Сроки отправки соответствуют срокам сдачи обычных форм 6-НДФЛ. Сведения о них содержатся в следующей таблице.

Таблица 1. Срок передачи сведений

Период Квартал

| 1 квартал | До последнего дня месяца, который идет за отчетным кварталом |

| 2 квартал (нарастающим итогом в разделе 1) | |

| 3 квартал (нарастающим итогом в разделе 1) | |

| 4 квартал (нарастающим итогом в разделе 1) |

Если ИФНС настаивает на передаче сведений об отсутствии перечислений физическим лицам и даже заблокировала счет компании, подготовьте «нулёвку» или письмо, как показано выше. Не более одного рабочего дня есть у налоговиков, чтобы снять санкции с движений по счету.

Еще один день отводится на передачу соответствующего решения в банк налогоплательщика. Сейчас для взаимодействия банков и ФНС активно используется сеть Интернет, поэтому обмен информацией производится оперативно. В течение суток по требованию налоговиков банковские работники вернут счету активный режим.

Источник: https://nalog-expert.com/oplata-nalogov/nuzhno-li-sdavat-nulevoy-6-ndfl.html

Нулевой 6-НДФЛ: нужно ли его сдавать и зачем

Нужно ли налоговым агентам сдавать нулевую 6-НДФЛ, если никакие выплаты работникам не производятся и деятельность не ведется? Как заполнить нулевой расчет? Можно ли нулевку заменить пояснительным письмом? Подробности – в нашей статье.

Вводная информация

В 2016 года организации и ИП начали передавать в ИФНС ежеквартальную отчетность по форме 6-НДФЛ. В ней, в частности, приводятся данные о том, сколько дохода была начислено в пользу физических лиц и в каких объемах был удержан НДФЛ.

Но зачастую организации или ИП не производят выплат и физическим лицам или не ведут деятельности. Обязательно ли тогда сдавать в инспекцию нулевую форму 6-НДФЛ? Давайте разбираться.

Когда можно вообще не сдавать 6-НДФЛ

Расчет 6-НДФЛ обязаны сдавать налоговые агенты. Ими являются организации и ИП, выплачивающие доход физическим лицам (п. 2 ст. 230 НК РФ). Следовательно, если организация или ИП если в течение календарного года ни начисления, ни выплаты в пользу работников или подрядчиков не производили, то расчет 6-НДФЛ можно вообще не сдавать. Нулевой 6-НДФЛ формировать также не обязательно.

Подтверждение этому можно встретить, например, в Письме ФНС от 08.06.2016 № ЗН-19-17/97. Из него следует, что если компания или ИП не осуществляет финансовую деятельность и не выплачивает доходы, 6-НДФЛ не сдается. Приведем цитату:

Сказанное в полной мере можно распространить и на индивидуальных предпринимателей. Если он они не начисляют и не выплачивают доходы физлицам, то 6-НДФЛ они не сдают.

Что тогда такое «нулевой 6-НДФЛ»?

Обратим внимание и ещё на одно разъяснительное письмо ФНС от 04.05.2016 № БС-4-11/7928. В нем также говорится, что если выплаты не производятся, то 6-НДФЛ не сдается. Однако делается оговорка, что если представить «нулевой» 6-НДФЛ, то его обязаны принять.

6-НДФЛ по обособленному подразделению: куда сдавать

Получается что нулевой расчет 6-НДФЛ, все же, может быть представлен. Но зачем же его сдавать?

Дело в том, налоговая инспекция может и не знать, что компания или ИП не являются налоговым агентом и будут ожидать поступления расчета 6-НДФЛ.

При этом если расчет не поступит в течение 10 рабочих дней со дня окончания срока его подачи, то налоговая инспекция вправе заблокировать банковский счет (п. 3.2 ст. 76 НК РФ). Также см. «Штрафы за несвоевременную сдачу 6-НДФЛ в 2016 году».

Чтобы избежать недоразумений со штрафами, блокировками и другими неприятными моментами, бухгалтеры прибегают к двум вариантам действий:

Если подать нулевой 6-НДФЛ, то налоговики и расчет получат и будут знать, что компания или ИП не являются налоговыми агентами. Поясним, как составить нулевую отчетность.

Как выглядит нулевой 6-НДФЛ

Если посчитаете необходимым сдать нулевой расчет 6-НДФЛ, то заполнить его очень просто. Итак, титульный лист заполните в обычном порядке: проставьте реквизиты, подпись, даты и прочее. А в разделах 1 и 2 проставьте прочерки и подпишите. Вот пример:

Если вы выберете вариант с представлением нулевого расчета, то сдавать его потребуется по итогам каждого отчетного периода. Но если же посчитаете целесообразным написать в ИФНС письмо, о котором мы говорили выше, то его можно подать лишь один раз.

На что обратить внимание

Если хотя бы в одном месяце года фирма или ИП являлись налоговыми агентами, то 6-НДФЛ следует сдавать в течение всего года. Дело в том, что форма 6-НДФЛ заполняется нарастающим итогом.

Поэтому даже если единственный раз организация или ИП начислили зарплату, допустим, в феврале 2016 года, то НДФЛ потребуется передавать в ИНФС за полугодие 2016 года, 9 месяцев и год. Отделаться пояснительным письмо или расчетом с нулевыми показателями уже не получится.

Как минимум, в разделе 1 потребуется весь год по строке 020 показывать единожды начисленный доход.

Источник: https://buhguru.com/ndfl/6-ndfl/nulevoj-6ndfl.html

Сдавать или нет нулевой 6-НДФЛ в 2020

Все работодатели обязаны отчитаться в уплате подоходного налога. А вот сдавать или нет нулевой 6-НДФЛ, если доходов не было и соответственно налогооблагаемой базы не возникало. Ответы на этот вопрос вы найдете в нашей статье. А также почтите, как поменялся срок сдачи этого отчета, и что еще нового ждет работодателей.

Что будет с 6-НДФЛ в 2020 году

По отчету 6-НДФЛ приняты изменения. Они введены федеральным законом от 29.09.2019 325-ФЗ. Что изменилось:

- Объединение двух бланков 6-НДФЛ и 2-НДФЛ в один. Как это будет происходить, пока неизвестно. Вероятнее всего разработают новый объединенный бланк. Другой вариант – реформируют уже существующий 6-НДФЛ, добавив туда недостающие графы. Новшество заработает только с 1 января 2021 года.

- С 1 января 2020 года перенесли срок подачи годовой формы отчета по подоходному налогу. Крайний срок его представления – 1 марта 2020 года. Ранее было 1 апреля. Сроки по промежуточным справкам остались прежними.

Будьте внимательны! За 2019 год 6-НДФЛ, в том числе и нулевой, отправить в ФНС нужно не позднее 2 марта 2020 (1 марта – воскресение, поэтому числа сдвигаются)

- Ужесточили условия сдачи документа на бумаге. Теперь это доступно только работодателям, у которых число сотрудников не больше 10 (ранее допускалось до 25);

- Упростили представление документа для предприятий, имеющих несколько самостоятельных подразделений. Такое предприятие в рамках одного муниципального образования может подавать отчеты и платить подоходный в одну ИФНС. Какое отделение ФНС компания выберет, решать ей, но она сообщить о своем выборе до 1 января 2020 г.

Все эти нововведения в полной мере касаются и 6-НДФЛ с нулевыми показателями.

Кроме этого со следующего года инспекции начнут взыскивать НДФЛ за счет средств компаний. После уплаты налога бухгалтер должен будет доудержать ту же сумму с доходов физлица. Но если человек никогда не работал в организации, сделать это будет практически невозможно. Компания просто потеряет деньги. Статья «Российского налогового курьера» поможет разобраться во всех тонкостях.

Нужно ли сдавать нулевой 6-НДФЛ в 2020

Нужно ли сдавать нулевой 6-НДФЛ, зависит от того, были ли выплаты доходов хотя бы один раз или вообще с января отчетного года ничего не платилось. Если никаких доходов даже в натуральной форме не давалось, то можно отчет не делать. Если юрлицо сформирует нулевой документ, ФНС его примет.

- Никаких выплат, подарков с января отчетного года не было – 6-НДФЛ не сдаем;

- В организации вообще нет работников – 6-НДФЛ не сдаем;

- Деньги выплачивались всего один раз – начиная с квартала, когда доходы были отданы, заполняем форму ежеквартально до конца года (об этом подробнее ниже).

Компания с нулевыми показателями имеет право не сдавать документ по подоходному налогу. Однако целесообразней предупредить об этом территориальный отдел ФНС. Предупреждение отправляется в виде письма, в котором вы расписываете причину нулевых показателей. Делать это следует в каждый отчетный отрезок времени.

Образец письма в ФНС

В качестве альтернативы не запрещается оформить бланк с нулевыми показателями и отправить его в налоговую. Ведомство примет такую справку.

Если у налогового агента возникали временные или однократные выплаты, например, в первом квартале, а все остальное время доходов не было. Подавать 6-НДФЛ в 2020 году в такой ситуации нужно.

Смотрите в таблице, когда и за какое время заполняется 6-НДФЛ.

Когда выдавались деньги Нужно ли заполнять отчет 6-НДФЛ и за какое время

| Ничего не платилось совсем с января месяца | Нулевую форму подавать не стоит, только пожеланию. Или просто пошлите письмо в ФНС с объяснением ситуации. |

| Заработок дали в январе один раз и больше за год денег не платили | Первым отчетом будет 6-НДФЛ за 1 квартал. А далее придется ежеквартально заполнять форму и отсылать ее в налоговую. Это связано с тем, что документ делается нарастающим итогом. Поэтому в каждой справке будет висеть эта январская выдача. |

| Заработок дали один раз во 2 квартале и далее ничего не выплачивалось | За 1 квартал нулевую не сдаем. За 2 квартал делаем полноценный документ. И далее также заполняем бланк за 9 месяцев и за год. |

| Заработок дали только в 3 квартале | Первым отчетом будет 6-НДФЛ за 9 месяцев. Следующим – за весь год. |

| Доход перечислили в 4 квартале | Придется отчитаться годовой справкой. А вот промежуточные документы подавать не требуется. |

Проверьте, правильно ли вы начисляете НДФЛ. Практика показывает, что зачастую бухгалтеры перестраховываются и удерживают лишний налог. В итоге недоволен работник.

Либо забывают посчитать НДФЛ с облагаемых выплат. Тогда возникает недоимка в бюджет со всеми вытекающими последствиями.

«Российский налоговый курьер сказал на что обратить внимание Девять частых заблуждений по НДФЛ. Не повторяйте ошибок коллег

Как заполнить нулевую форму 6-НДФЛ в 2020 году

Форма 6-НДФЛ утверждена приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@. Он подходит и для нулевой справки.

Отличие нулевого документа от обычного — это нули или прочерки в графах, где предусмотрены цифры.

Остальной механизм заполнения такой же:

- На титульном листе сверху проставляем ИНН/КПП вашей фирмы;

- Код налогового периода:

- 21 – за 1 квартал;

- 31 – 6 месяцев;

- 33 – 9 месяцев;

- 34 – за год;

- Номер корректировки – 0;

- Налоговый период (год) – 2020 (2019, если подаете за него);

- Номер вашей налоговой инспекции, куда понесете документ;

- Полное название организации или ФИО частного бизнесмена;

- ОКТМО;

- Телефон без пробелов с кодом региона;

- Количество листов – 2 (при нулевом варианте, в иной версии, скорее всего, будет больше);

- ФИО гендиректора и дата составления.

В разделе 1 и 2 все строки будет прочеркнуты.

Образец заполнения нулевого 6-НДФЛ

Обзор последних изменений по налогам, взносам и зарплате

Вам предстоит перестроить свою работу из-за многочисленных поправок в Налоговый кодекс. Они коснулись всех основных налогов, включая налог на прибыль, НДС и НДФЛ.

Источник: https://www.RNK.ru/article/216934-sdavat-ili-net-nulevoy-6-ndfl-v-2020

Нужно ли сдавать нулевую 6-НДФЛ в 2019 и образец ее заполнения — Evle

Обязательство несколько раз в год декларировать начисление физическим лицам дохода и выплаты в пользу ИФНС исполняется налоговыми агентами с 2016 года. Но что делать, когда вознаграждения за отчетный период не переводятся работникам. В таком случае возникает вопрос – нужно ли сдавать нулевую 6-НДФЛ в 2019 году.

Что такое «нулевка»

Прежде чем размышлять, сдавать или нет нулевой 6-НДФЛ, давайте разберемся, что это вообще такое. Декларация подается в ФНС на стандартных для нее бланках, как минимум один раз в год, и является в определенных случаях обязательной. Основные характеристики документа:

- На титульном листе указываются реквизиты предприятия налогоплательщика, подписи руководителя и печати компании.

- Ввиду отсутствия данных о выплаченных доходах, составить отчет будет просто.

- Отчетность передается в ФНС в те же сроки, что и полная декларация – поквартально и за год.

Когда составление расчета за год не потребуется

Обязанность по ежеквартальной передаче сведений по форме 6-НДФЛ присуща не только юридическим лицам, но и ФЛ, ведущим деятельность как индивидуальные предприниматели. В декларацию вносятся данные о начисленных сотруднику или подрядчику денежных средствах и удержанном с них НДФЛ, а также о переведенных на счет налоговой инспекции налогах.

В соответствии с пунктом 2 статьи 230 НК РФ и письмом ФНС № 3Н-19-17/97 от 08.06.2016 года при отсутствии финансовых выплат в пользу ФЛ отчитываться по налогам и сборам или сдавать нулевой 6-НДФЛ необходимости нет.

Когда надо подавать пустой расчет 6-НДФЛ

В ситуации с полным отсутствием отчетности по зарплате сдается или нет нулевая 6-НДФЛ понятно. Но как быть, если сотрудники были приняты на работу во втором и последующих кварталах в текущем году. В таком случае разделы 1 и 2 налоговой декларации будут заполняться с момента, когда начислялась доходность. Потребуется сдача отчета по истечению годового периода.

Рассмотрим подробнее возможные ситуации:

- Если в первый и последующие кварталы текущего года отсутствуют финансовые начисления, подавать нулевку не обязательно.

- Доход выплачивался в 4 квартале – надо сдать только один годовой отчет, поквартальные декларации являются не обязательными.

- Фирма производила начисления в 3 квартале – нулевка за 1 квартал и 6 месяцев не подается. Необходимо заполнить бумаги, для которых отчетным периодом будет принят 9 месячный и годовой срок.

Зарплата начислялась со 2 квартала – аналогично рассмотренному выше. Декларация по форме 6-НДФЛ сдается за все последующие временные промежутки, начиная со второго. Если в 3 и 4 квартале выплат нет, в отчете проставляются нули.

ФЛ получали заработок только в одном квартале – первом, в этой ситуации следует подать отчетные документы за каждый налоговый период.

В вопросе нужно ли сдавать 6-НДФЛ при нулевой отчетности есть свои нюансы. В том случае, если факт начисления дохода состоялся, ЮЛ И ИП, как добропорядочные налоговые агенты, должны декларировать эти выплаты.

Объясняется подобное методикой внесения сведений в форму 6-НДФЛ. Она заполняется нарастающим итогом.

Поэтому единственное начисление заработка ФЛ или подрядчику должно быть отражено в каждом последующем квартальном и годовом отчете.

Образец заполнения нулевой отчетности

Если вы считаете, что пустой расчет нужен, то образец заполнения нулевой 6-НДФЛ представлен на картинке ниже. На примере документа видно, что во всех ячейках, относящихся к разделам 1 и 2, проставлены прочерки.

Уведомление ФНС о нулевой отчетности

Для удобства налогоплательщиков, ежеквартально подающих нулевую 6-НДФЛ, возможен переход на годовую отчетность. Для этого напишите в ФНС письмо, содержащее информацию о том, что финансовые выплаты в адрес сотрудников и подрядчиков ФЛ отсутствуют. После чего потребуется сдавать только отчет за полный налоговый год.

Унифицированной формой письмо не обладает. Поэтому налогоплательщики пишут его в произвольном порядке. Документ должен содержать следующую информацию:

- Сообщение о том, что на текущий момент на предприятии отсутствуют сотрудники, а в соответствии с этим и выплаты заработной платы.

- Обозначить причины отсутствия начислений дохода и удержания налога.

- Указать сведения о размерах временного промежутка, в котором будет подаваться нулевая отчетность.

Что грозит при отсутствии отчета

Надо ли сдавать нулевой 6-НДФЛ в 2019 году, решает сам плательщик. Государством такая обязанность не вменена. Исходя из этого, можно смело утверждать, что никакие штрафные санкции при отсутствии отчета не применяются. Но уведомить ФНС об отсутствии выплат заработка нужно сразу по окончании отчетного периода.

Иначе контролирующая инспекция может посчитать подобное поведение за уклонение от уплаты налогов, не предоставление сведений или нарушение сроков подачи отчетности и выписать штраф на 1000 рублей.

Такой сбор предназначен для просрочек не более месяца. В будущем он может возрасти до 2000-4000 рублей.

Одним из методов борьбы с неплательщиками является блокировка расчетных счетов компании до выяснения обстоятельств задержки налоговых выплат.

Существуют штрафы, которые применяются не только к полной налоговой декларации, но и к нулевке:

- Предоставление ошибочных сведений – 500 рублей.

- Наличие в документах исправлений и недочетов – 500 рублей.

- Своевольное изменение способа подачи декларации – 200 рублей.

Куда сдавать «нулевку» за год

В вопросе нужно ли сдавать 6-НДФЛ без начислений каждый период или только один раз в год и что грозит за ее отсутствие, мы разобрались. Но куда подавать документы еще не известно. Любые налоговые отчеты передаются юридическими лицами и индивидуальными предпринимателями по месту регистрации основной фирмы. Для иногородних подразделений – по месту их нахождения.

Заключение

При отсутствии выплат работникам и подрядчикам ФЛ сдача налоговой отчетности не предусматривается. Но уведомить об этом ФНС нужно обязательно. В случае с наличием начислений дохода, даже если это произошло единожды за год, требуется передать сведения о платежных операциях в ФНС. За уклонение от исполнения обязанностей начисляются штрафы и пени.

Источник: https://evle.ru/nalogi/ndfl/nuzhno-li-sdavat-nulevuyu-6-ndfl

6-НДФЛ нулевой: сдавать или нет?

Нужно ли сдавать нулевой отчет 6-НДФЛ – ответ на этот вопрос зависит от причин отсутствия у налогового агента числовых данных, подлежащих отражению в отчете. НК РФ оговаривает, что расчетную форму по подоходному налогу обязаны сдавать все работодатели-налоговые агенты. 6-НДФЛ нулевая в общем случае не сдается, об этом свидетельствуют разъяснения налоговиков, но в некоторых ситуациях такой отчет может подаваться в контролирующий орган.

6-НДФЛ нулевая – нужно ли сдавать

Нулевые отчетные формы по налогу характерны для ситуаций, когда ИП или фирма в отчетном периоде не являлись налоговыми агентами, то есть, не выплачивали физлицам никаких облагаемых НДФЛ доходов.

Расчет 6-НДФЛ нулевой – сдавать или нет:

- расчет можно не сдавать, или сдать с нулевыми показателями, если начисления в пользу наемного персонала или иных физлиц не производились на протяжении всего года;

- расчет с заполненными показателями (не нулевой) нужно сдавать, если хотя бы в одном месяце отчетного года был начислен доход физлицам.

Решив в целом вопрос о том, надо ли сдавать нулевой отчет 6-НДФЛ или обычный, работодатель должен определиться с количеством подаваемых расчетов в течение налогового года. Этот показатель зависит от того, в каком интервале прошли начисления и выплаты доходов.

Если зарплата или другие поступления были отражены в учете в 4 квартале, то достаточно подачи годовой формы.

Если заработок был начислен только в 1 квартале – последующие квартальные интервалы в разделе 2 будут пустыми, а в разделе 1 надо показать данные с начала года.

Если доход физлицам не начислялся, обязанностей налогового агента у компании или ИП не возникает, а значит вопрос, нулевой 6-НДФЛ сдавать или нет, отпадает – отчет подавать не обязательно.

В то же время, налоговики обязаны принять расчет, если он подается с нулевыми показателями. Это подтверждается письменными разъяснениями ФНС от 04.05.2016 г. № БС-4-11/7928.

Сдавать ли нулевой 6-НДФЛ, решает работодатель.

Особенность расчета по подоходному налогу в том, что он предполагает накопительное отражение данных в разделе 1, а раздел 2 содержит лишь данные последнего квартала. В течение года могут возникать такие ситуации:

- Зарплата и прочие облагаемые выплаты физлицам не выплачивались вовсе на протяжении всего налогового года: ответ на вопрос, сдается ли нулевая 6-НДФЛ, будет отрицательным – не сдается.

- Выплата зафиксирована только в последнем квартале – подается только годовой расчет 6-НДФЛ.

- Выплата была только в 3 квартале и не повторялась до конца года – составляется расчет за 9 месяцев, также его данные войдут в раздел 1 годовой формы 6-НДФЛ. Если нет заработной платы, сдавать расчет все равно надо в сроки, которые предусмотрены Налоговым кодексом.

- При появлении выплат физлицам лишь во 2 квартале, первым отчетом будет отчет за полугодие, а далее нужно отражать данные в разделе 1 в последующих периодах до конца года.

- Если доход отражен только в начале года, то полноценным будет отчет за 1 квартал. В нулевой 6-НДФЛ за полугодие, 9 месяцев и год в раздел 1 будут занесены данные первого квартала, а строки Раздела 2 останутся пустыми. Т.е. расчет необходимо будет сдавать ежеквартально в течение года.

Пояснение в ИФНС

При продолжительном отсутствии объекта налогообложения,нулевой отчет 6-НДФЛ может быть заменен письменным уведомлением. Уведомительное письмо составляется в произвольной форме. Цели его направления в налоговый орган:

- сообщить, что в текущем периоде у предприятия по форме 6-НДФЛ – нулевая отчетность;

- выделить причины, по которым у налогового агента не возникли обязательства по исчислению и удержанию налога (отсутствие персонала, деятельности и т.п.);

- обозначить границы периода, в котором 6-НДФЛ – «нулевка».

6-НДФЛ нулевая: образец заполнения в нестандартных ситуациях

Например, предприятие ежемесячно начисляло заработную плату работникам, но выплата дохода была произведена с существенной задержкой:

| Месяц | Сумма начислений, руб. | Удержан НДФЛ, руб. | Дата выплаты денег работникам | За какой период погашены обязательства по зарплате |

| Январь | 122 000,00 | 15 860,00 | — | — |

| Февраль | 142 000,00 | 18 460,00 | — | — |

| Март | 132 000,00 | 17 160,00 | — | — |

| Апрель | 144 000,00 | 18 720,00 | — | — |

| Май | 140 500,00 | 18 265,00 | 14.05.2018 | за январь-март |

| Июнь | 140 800,00 | 18 304,00 |

Источник: https://spmag.ru/articles/6-ndfl-nulevoy-sdavat-ili-net

Нужно ли сдавать нулевую отчетность 6-НДФЛ?

6-НДФЛ нулевая — нужно ли сдавать ее? Ответим на этот вопрос, а также рассмотрим возможные варианты составления и представления этого отчета для ситуаций отсутствия выплаты доходов наемным работникам.

Сдавать или нет 6-НДФЛ нулевую, если нет работников?

Вы захотели узнать, как заполнить нулевой 6-НДФЛ, и запрос «6-НДФЛ нулевая образец заполнения» в поисковике привел вас в этот материал. Так давайте разберемся, сдается ли нулевая 6-НДФЛ, образец которой вы ищете, или в данной ситуации можно обойтись без сдачи отчета.

6-НДФЛ является отчетностью налогового агента, которая:

- Составляется ежеквартально с включением в нее данных нарастающим итогом. Причем раздел 1 в 6-НДФЛ формируют данные за период с начала года, а раздел 2 — только данные последнего квартала отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650).

- Содержит обобщенные цифры начислений в отношении доходов работников и относящегося к ним НДФЛ.

Сдавать ее, так же как и отчетность 2-НДФЛ, должны работодатели, имеющие наемных работников, которым они выплачивают доходы (п. 2 ст. 230 НК РФ). Таким образом, обязанность представления 6-НДФЛ при отсутствии выплаты доходов физлицам (и соответственно, при неначислении на них налога) в течение отчетного периода у работодателя не возникает.

Поэтому форму 6-НДФЛ с нулевыми показателями представлять в ИФНС не нужно. Хотя, если такой отчет будет отправлен, инспекция обязана будет принять его (письмо ФНС России от 04.05.2016 № БС-4-11/7928).

Во избежание вопросов от налоговиков целесообразно направление им письма, поясняющего причины непредставления этого отчета.

Составить его можно по аналогии с письмом такого же характера, которое обычно работодатели, не осуществлявшие в течение года хоздеятельности и не выплачивавшие работникам доходов, направляют в ИФНС взамен отчетности по 2-НДФЛ.

Ситуации, когда надо делать отчет, если нет зарплаты

Вместе с тем вопрос о том, нужно ли сдавать 6-НДФЛ нулевую, отнюдь не праздный, поскольку 6-НДФЛ составляется нарастающим итогом за год, а ситуация по выплате работникам доходов в течение этого года может меняться. Например, могут возникать такие варианты:

- выплат нет в течение всего года — тогда ни один отчет 6-НДФЛ по этому году не сдается;

- выплаты появились только в 4-м квартале отчетного года — квартальные отчеты сдавать не надо, но подача годового будет обязательной;

- выплаты возникли в 3-м квартале года — не сдают отчеты за 1-й квартал и полугодие, но представить их за 9 месяцев и год необходимо, причем даже в том случае, если в 4-м квартале выплат доходов уже не будет;

- выплаты появились во 2-м квартале — не нужен отчет за 1-й квартал, но все последующие являются обязательными, даже если доход в 3-м и 4-м кварталах уже не выплачивался;

- выплаты имели место в 1-м квартале, но отсутствуют в последующих — отчеты нужно подавать за весь год.

Нужен ли образец заполнения нулевого отчета?

Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется. Образец нужен для заполнения отчета с цифрами. Найти свежий вы можете здесь. А мы хотим напомнить вам правила заполнения 6-НДФЛ.

Итак, в разделе 2 показывают данные последнего квартала отчетного периода:

- в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

- проставляя вместо цифрового значения ноль, если сведения о выплатах и начислениях налога по этим выплатам отсутствуют (п. 1.8 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/450@).

Как правильно заполнить раздел 2 в расчете 6-НДФЛ, читайте здесь.

Раздел 1 заполняется данными, включающими значения, соответствующие всему отчетному периоду. При этом они:

- будут совпадать с данными 2-го раздела для первого периода выплат, в т. ч. если этот период возник не в начале года;

- останутся такими же, как и в предшествующем отчетном периоде, если выплат в последнем квартале отчетного периода не было.

О часто встречающихся ошибках в заполнении 6-НДФЛ читайте в публикации «Внимание! Здесь частые ошибки в 6-НДФЛ».

А как правильно исправить ошибки в 6-НДФЛ, мы рассказали здесь.

Итоги

Обязанность представления 6-НДФЛ нулевой действующим законодательством не установлена. Однако это правило распространяется только на ситуации отсутствия начислений дохода работникам в течение всего года. В промежуточных вариантах отчетность представляться должна (хотя возможна ее сдача и за неполный год), но полностью нулевой она уже не будет.

Источник: https://nalog-nalog.ru/ndfl/raschet-6-ndfl/nuzhno_li_sdavat_nulevuyu_otchetnost_6ndfl/

Нужно ли сдавать нулевой 6-НДФЛ

С появлением формы 6-НДФЛ у бухгалтеров компаний стали возникать многочисленные вопросы по заполнению. А у организаций, которые не платят зарплату по каким-либо причинам, возник закономерный вопрос: сдавать или нет нулевой 6-НДФЛ? Ответ на этот вопрос неоднозначный. Ниже рассмотрим, обязаны ли налоговые агенты представлять нулевой 6-НДФЛ.

В стандартном отчете 6-НДФЛ отражаются доходы и налог с них. Но бывают ситуации, когда сотрудники не получают доходов. Например, находятся в отпуске без сохранения содержания. Бухгалтеры знают, что ряд деклараций нужно сдавать даже при отсутствии показателей. В случае с формой 6-НДФЛ дело обстоит несколько иначе.

В общем случае направлять нулевой 6-НДФЛ не требуется. Об этом сообщила ФНС в своем письме от 23.03.2016 № БС-4-11/4901@.

Когда нужно сдавать нулевую 6-НДФЛ

Как уже отмечалось выше, обязанности сдавать нулевой отчет 6-НДФЛ законом не предусмотрено. Однако есть ситуации, когда безопаснее направить в ФНС данную форму. Нужно ли сдавать нулевую 6-НДФЛ в 2018 году, разберемся далее.

Допустим, компания ООО «Легион» на протяжении 2017 года отражала в 6-НДФЛ доходы двух сотрудников — Станкова И. В. и Лотыпова Р. Р. В первые три месяца 2018 года доходы никому не выплачивались. Даже несмотря на этот факт, лучше сдать нулевой 6-НДФЛ за I квартал 2018 года.

Объяснение этому простое: ФНС по отчетности 2017 года знает, что компания является налоговым агентом. Если в 2018 году 6-НДФЛ перестанет поступать, инспекторы могут предположить, что компания просто забыла направить отчет.

В результате может произойти блокировка счета до выяснения обстоятельств.

Чтобы неприятности обошли фирму стороной, при отсутствии доходов действуйте по одному из предложенных вариантов:

- Отправьте нулевой отчет.

- Напишите в ФНС письмо в произвольном формате о том, что 6-НДФЛ не представляется ввиду отсутствия выплат.

Нужно ли сдавать нулевую 6-НДФЛ, если доход был лишь в одном из кварталов? Ответ однозначный — нужно. Этому утверждению есть вполне логичное объяснение: все доходы в форме показываются нарастающим итогом. И отразив доход в одном отчетном периоде, его придется показывать и в последующих периодах в рамках календарного года.

Подводя итог, можно сказать, что нулевой 6-НДФЛ надо сдавать на усмотрение организации. Важно помнить о возможных последствиях.

Источник: https://www.kontur-extern.ru/info/nulevoj-6-ndfl

Нужно ли сдавать нулевой отчет 6-НДФЛ

Нулевой расчет 6-НДФЛ — это ситуация, когда компания не ведет деятельность и не делает выплат сотрудникам. Нужно ли представлять в ИФНС 6-НДФЛ при нулевой отчетности?

Расчет по налогу на доходы физических лиц утвержден Приказом ФНС от 14.10.15 № ММВ-7-11/450@. Сдается он ежеквартально всеми налоговыми агентами, которые выплачивают доход физлицам и обязаны удерживать с этих выплат подоходный налог.

В практике возникают ситуации, когда компания не ведет деятельность и не выплачивает доход сотрудникам. Такое возможно, если организация только что зарегистрирована или, напротив, находится в стадии ликвидации. Также возможны иные причины.

Бухгалтеры знают, что даже не ведущие деятельность компании обязаны представлять определенную отчетность, например, единую упрощенную декларацию. По аналогии у них возникает вопрос, нужно ли сдавать 6-НДФЛ если нет начислений зарплаты.

Рассмотрим возможные ситуации.

Нулевая 6-НДФЛ: надо ли сдавать

Расчет сдают налоговые агенты, выплачивавшие доход физическим лицам. Таким образом, чтобы определить, сдается ли 6-НДФЛ нулевая, необходимо проанализировать, делала ли такие выплаты ваша компания. Это может быть не только заработная плата, но и:

- дивиденды;

- материальная помощь;

- арендная плата по договорам аренды с физлицами;

- иные облагаемые выплаты.

Если таких выплат не было, то и отчетность сдавать нет необходимости.

Аналогичный вывод о том, 6-НДФЛ нулевой сдавать или нет, содержится в разъяснениях Минфина в Письме от 01.08.16 № БС-4-11/13984@.

Какие возможны риски, если вы решили не сдавать нулевой 6-НДФЛ

Итак, мы выяснили, что расчет надо сдавать, только если компания делала выплаты физлицам, облагаемые налогом на доходы. Если же таких выплат нет, то и представляться в налоговую инспекцию нулевая 6-НДФЛ за 3 квартал 2019 года не должна.

Но налоговые органы не имеют информации о том, осуществляла организация начисления работникам или нет. О том, что таких выплат не было и компания правомерно не представила отчет, необходимо уведомить ИФНС. Сделать это разрешено в простой письменной форме, принеся письмо лично, отправив его почтой или в электронной форме.

Если не сделать этого, то налоговики решат, что нулевая 6-НДФЛ за 9 месяцев 2019 не сдана неправомерно. В этом случае инспекция заблокирует банковские счета компании. Сдают ли нулевки такие организации, расскажем далее.

Можно ли отправить пустой отчет

Обратите внимание, что расчет заполняется нарастающим итогом с начала года. А значит, необходимо проверить, были ли выплаты ранее. То есть если организация выплатила налогооблагаемый доход в 1 квартале 2019 г., то расчет сдавайте и за 1 квартал, и за полугодие, и за 9 месяцев, и за год. Такие разъяснения дает ФНС в Письме от 23.03.16 № БС-4-11/4958@.

Источник: https://ppt.ru/art/nalogi/6-ndfl-nulevoy

6 НДФЛ нулевой: сдавать или нет?

С 2016 года все юридические лица, а также индивидуальные предприниматели обязаны составлять и подавать отчет по форме 6 НДФЛ. А как быть, если организация не ведет деятельности, а значит и не выплачивает заработных плат? Надо ли сдавать нулевой отчет 6 НДФЛ в таком случае? Как должна выглядеть «нулевая» отчетность?

«Нулевой» отчет: что это такое?

В письме ФНС № БС-4-11/7928 от 04 мая текущего года сообщается, что налогоплательщик имеет право не составлять отчета по форме 6 НДФЛ. Но в том же письме обращается внимание на то, что возможен вариант составления «нулевого» отчета. Налоговая инспекция такой отчет тоже примет. Но надо ли сдавать нулевую форму 6 НДФЛ вообще?

Налоговый агент должен понимать, что налоговый орган может и не знать, что его организация не осуществляет какой-либо деятельности. В таком случае «нулевая» отчетность может выступать в качестве оповещения для налоговой инспекции о временном прекращении деятельности.

Если во время не сообщить налоговую инстанцию о временном прекращении деятельности, то сотрудники налогового органа имеют законное право заблокировать банковский счет организации или индивидуального предпринимателя.

Такие «игры» с налоговой инспекцией могут также обернуться неприятными штрафами и длительными проверками.

Сдавать ли нулевой 6 НДФЛ или нет решает только налогоплательщик. Во всяком случае, о временном прекращении деятельности налоговый агент может сообщить с помощью письма в налоговую инспекцию.

Как «нулевой» отчет должен выглядеть?

Заполнить «нулевую» отчетность намного проще, чем многие могут подумать. Налогоплательщику необходимо:

- заполнить титульный лист, указав все реквизиты организации, даты. Не забудьте поставить свою подпись на этой странице;

- на всех последующих страницах вместо цифр следует поставить прочерки, обязательно распишитесь.

На этом составление «нулевого» отчета завершено. Такой отчет по форме 6 НДФЛ следует составлять и передавать в налоговый орган каждый квартал.

Однако налогоплательщик может сэкономить время, если отправит в налоговую инспекцию письмо, в котором будет сообщено о временном прекращении деятельности организации. Такое письмо необходимо отправить всего один раз.

Но только налоговый агент должен принять решение, нужно ли сдавать нулевую форму 6 НДФЛ или нет.

В какие сроки необходимо предъявить «нулевой» отчет?

6 НДФЛ нулевая отчетность необходимо сдавать в 2016 году, следуя такому графику:

- до 04 мая – отчет за первый квартал;

- до начала августа – отчет за 6 месяцев;

- до 31 октября – отчет за 9 месяцев;

- до апреля 2017 года – за весь 2016 год.

В случае несвоевременной подачи отчета по форме 6 НДФЛ организации или индивидуальному предпринимателю будет выписан штраф. Для ИП сумма штрафа может составлять 1000 руб. за месяц просрочки.

Именно такой размер штрафа предусмотрен п. 1.2 ст. 126 НК РФ. А вот для юридических лиц размер штрафа несколько меньше. Согласно ст. 15.3 КоАП РФ налоговая инспекция вправе оштрафовать руководителя организации на сумму от 300 до 500 руб.

В каких случаях можно не составлять отчет 6 НДФЛ?

Составлять и подавать отчет по форме 6 НДФЛ обязаны все налоговые агенты. Согласно п.2 ст.230 НК РФ налоговыми агентами являются индивидуальные предприниматели, а также организации, которые выплачивают какие-либо суммы дохода для физических лиц.

Как результат, в случае, когда индивидуальный предприниматель или юридическое лицо за весь календарный год не провели даже одного начисления или выплаты для работников, то отчет по форме 6 НДФЛ разрешается не формировать и не передавать в налоговый орган.

Именно об этом говориться в письме ФНС №ЗН-19-17/97 от 08 июня текущего года. Прочитав это письмо полностью становиться понятно, что каждый индивидуальный предприниматель или юридическое лицо может не составлять отчет по форме 6 НДФЛ, если экономическая деятельность временно не осуществляется.

Несмотря на то, что в письме прямо не упоминается понятие «индивидуальный предприниматель», вся информация в нем также касается ИП.

Важные нюансы

Когда налогоплательщик думает о том, как составлять «нулевой» отчет и нужно ли сдавать нулевой отчет 6 НДФЛ вообще, ему необходимо помнить об одном важном нюансе.

Если на протяжении целого календарного года организация или индивидуальный предприниматель хотя бы один месяц осуществлял деятельность, то составлять отчет по форме 6НДФЛ все же придется.

Если деятельность, например, осуществлялась в феврале, то отчет 6 НДФЛ будет необходимо заполнить и передать в налоговый орган за полгода, 9 месяцев, а потом и за целый календарный год.

Налоговому агенту придется указывать в первом разделе отчета в строке 020 свой начисленный доход.

Источник: https://okbuh.ru/nalogi-i-sbory/6-ndfl-nulevoy-sdavat-ili-net